1,7 millió forintodba fájhat, ha kihasználod az új hitelmoratóriumot!

A Bankmonitor információi szerint a hitelmoratórium jelenlegi formáját augusztus végéig meghosszabbítják, ám ezt követően sem engedik el a bajba jutottak kezét. Ugyanis csak az automatikus moratórium ér véget ekkor, aki nyáron jelzi, hogy további szüneteltetést kér, az akár 2022. június végéig kihúzhatja hiteltörlesztés nélkül. A Bankmonitor szakértői kiszámolták, hogy egy 12 millió forintos lakáshitelnél – ahol 180 hónap van még hátra a futamidőből – mekkora plusz költséget jelent a lehetőség maximális kihasználása.

Már korábban írt a Bankmonitor arról, hogy a Kormány, a Magyar Nemzeti Bank és a Bankszövetség gőzerővel dolgozik azon, hogy valamilyen formában meghosszabbítsák a jelen állás szerint június végéig tartó hiteltörlesztési moratóriumot. Az óvatosság érthető, hiszen az MNB szerint a moratórium kivezetése a vállalati hitelállomány 12 százalékánál és a háztartási hitelek (pl. lakáshitel, személyi kölcsön, Babaváró hitel, autóhitel) 10 százalékánál jelent kockázatot. A jegybank ügyvezető igazgatója elmondta: fontos lenne, hogy célzott legyen a visszaállítás a moratórium után; akinél indokolt, fokozatosan térjen vissza a teljes törlesztéshez.

Ugyanakkor az is egyértelmű, hogy a hitelmoratórium jelenlegi formája – vagyis az, hogy automatikusan mindenkit beléptettek, és azt kellett a bank felé jelezniük az adósoknak, hogy tovább akart fizetni – nem tartható fenn. Ugyanis emiatt sok olyan adós is felfüggesztette a törlesztést, aki egyébként tudta volna azt fizetni. Ezt támasztja alá az is, hogy a Pénzügyminisztérium januári adatai szerint a háztartások 59 százaléka élt a hitelmoratórium lehetőségével, 2,7 millió lakossági ügyfélből 1,6 millióan.

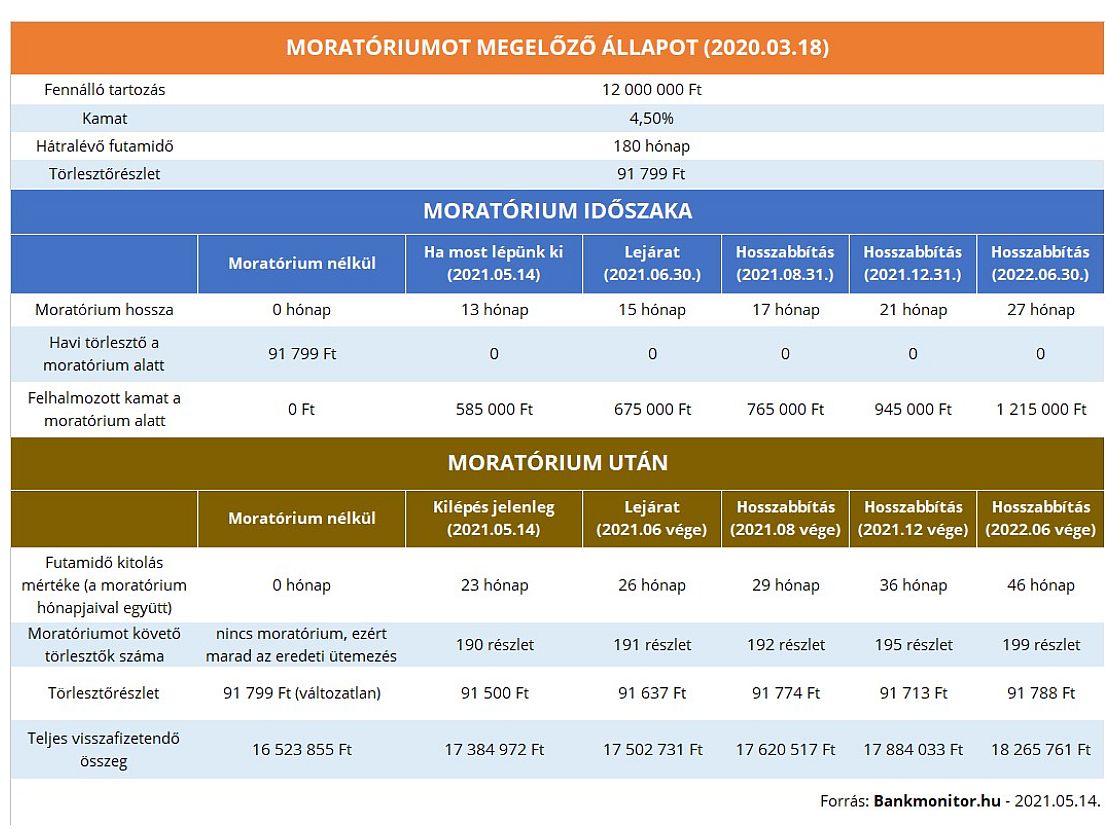

A hitelmoratórium hatása egy lakáshitelre különböző hosszúságú törlesztési szüneteltetés esetén

Információink szerint a végül elfogadott megállapodás az előbbi szempontokat tükrözi, ám annyiban mégis érdekes, hogy nem részorultsági alapon hosszabbítható meg 2022. júniusig (vagyis éppen a parlamenti választások végéig) a moratórium, hanem azt egyszerűen csak kérni kell június 30. és augusztus 31. között a bankoknál. Aki viszont a hosszabbítás mellett dönt, az már biztosan moratóriumban maradna jövő év közepéig, így érdemes megfontoltan dönteni a kérdésben.

Ugyanis a moratórium nem jelent hitel- vagy kamatelengedést, emiatt a halasztás hónapjai alatt nem megfizetett kamatot a bank részére végül meg kell fizetni (lásd a lenti példát is). A könnyítés csak annyi, hogy ez az összeg nem kamatozik tovább, hanem egyenlő részetekben szétterítik azt a hátralévő hónapok havi törlesztői között. Mivel a havi hiteltörlesztők a moratórium következtében nem emelkedhetnek, az összegyűlt kamat azonban mégiscsak adósságnak minősül, a moratóriumból kilépők azzal szembesülnek, hogy a hitelkamat nagyságának és a moratórium hosszának függvényében nőni fog a kölcsönük futamideje, ami miatt az úgynevezett teljes visszafizetendő összeg is magasabb lesz.

A Bankmonitor szakértői megvizsgálták, hogy milyen hatással van a hitelmoratórium egy olyan lakáshitelre, ahol a fennálló tőketartozás 12 millió forint, a hátralévő futamidő pedig 180 hónap. Látható, hogy a moratórium miatt összegyűlt kamat 585 000 Ft lesz abban az esetben, amennyiben az adós a mai napon (2021.05.14) lép ki a moratóriumból, míg ha 2022. június végéig nem törleszt, akkor 1 215 000 forint gyűlik össze ebből. A több felhalmozott kamat egyben nagyobb futamidő hosszabbítást is jelent – hiszen a havi törlesztő nem nőhet -, ami miatt viszont a teljes visszafizetendő összeg lesz magasabb: moratórium nélkül 16,5 millió Ft-ot kell összességében visszafizetni, míg ha most lép ki valaki a szüneteltetésből, akkor 17,4 millió Ft-ot, a lehetőség maximális kihasználásával pedig 18,3 millió Ft lesz a bank részére megfizetendő teljes összeg.