A korszerűsítési, bővítési hitelek száma az elérhető támogatások hiányában drasztikusan visszaesett. Számuk 59, összegük 69%-kal csökkent 2023-ban a megelőző évhez képest.

Óriási a nyomás a bankokon, ugyanis a pénzpiaci hozamok robbanásszerűen emelkedtek az elmúlt hetekben, hónapokban. Ennek a változásnak a hitelkamatokban is meg kell jelennie. Nem az a kérdés ebben a helyzetben, hogy a legnépszerűbb lakáshitelek kamata eléri-e a 6 százalékot, a kérdés inkább az, hogy erre már az idei évben sor kerülhet-e?

"Kijelenthetjük, a hitelpiac átalakulóban, a hitelkamatok történelmi mélypontja már a múlt ködébe vész. Még jelenleg is igen kedvező feltételekkel lehet lakáshitelt, vagy személyi kölcsönt felvenni, de a jelek azt mutatják, hogy igen rövid időn belül komoly drágulásra lehet számítani" - hívták fel a Pénzcentrum figyelmét a Bankmonitor elemzői. De vajon hogyan jutottunk el idáig, mi történt az elmúlt hetekben?

- A nyár elején az irányadó kamat nagysága még 0,6 százalék volt. November 16-án a jegybank 0,3 százalékpontos kamatemelésről döntött, ezzel az alapkamat 2,1 százalékra emelkedett.

- Az MNB az egyhetes betéti kamatok mértékét az alapkamat fölé emelte. November 25-én a meghirdetett betét kamata 2,9 százalék volt.

Vagyis a nyár eleji irányadó kamatszintet különböző eszközökkel a Jegybank 2,3 százalékponttal megemelte. Ez pedig a teljes pénzpiacra hatással van, így a hitelkamatokra is. De mégis mi történt eddig?

- A pénzpiaci hozamok lekövették az alapkamat változását, sőt sok esetben a mutatók emelkedése még meg is haladta az irányadó kamatok növekedését.

- A lakáshitelek kamata ehhez képest eddig kisebb mértékben növekedett.

- A személyi kölcsönök THM értéke pedig még csökkent is az idei évben.

Ezek alapján a hitelek érdemi drágulása még csak most következik. De kiknek kell majd "rettegnie" a jövőben? Az alábbiakban ezekre igyekeztek a Bankmonitor elemzői választ adni.

Hogyan alakultak a hitelkamatok eddig az idei évben?

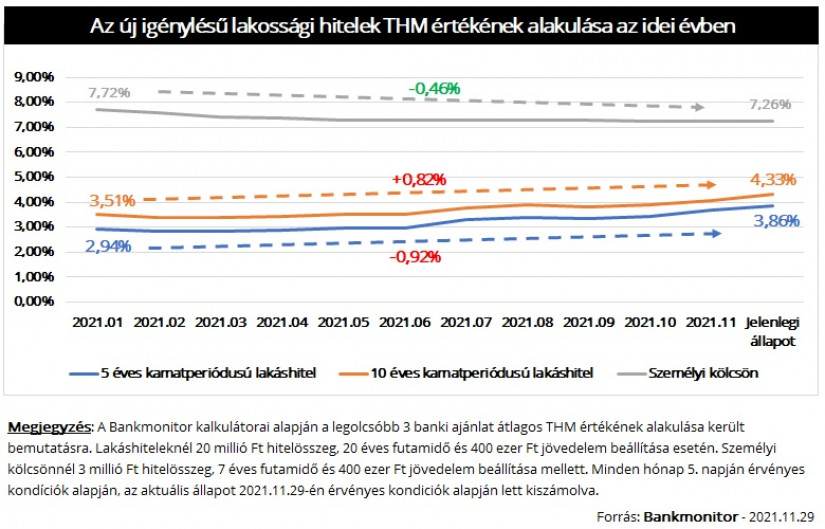

Érdemes megnézni hogyan alakultak az idei évben a hitelkamatok. Természetesen érdemes külön megvizsgálni a lakáshiteleket és a személyi kölcsönöket. A lakáskölcsönök közül a Bankmonitor szakértői az 5 és 10 éves kamatperiódusú konstrukciók kamatait vizsgálták meg.

A lakáshitelek esetében az év eleji értékhez képest még minimális árcsökkenést is lehetett tapasztalni tavasszal. Azonban nyár elejétől megkezdődött a lassú áremelkedés, november végére az éves hitelköltségek értéke 0,8-0,9 százalékponttal magasabb, mint az év elején volt. A személyik kölcsönök piaca ehhez képest a nyugalom tengere, sőt még a költségek enyhe, 0,46 százalékpontos csökkenése látható az év eleji állapothoz képest.

Ezek az értékek különösen a pénzpiaci hozamok fényében meglepőek. Hiszen a bankok a kifolyósított hitelt a pénzpiacról szerzik be, éppen ezért ezen hozamok emelkedése jól tükrözheti a pénzintézetek költségeinek a növekedését is.

Hogyan alakultak a hosszú futamidejű hozamok az idei évben?

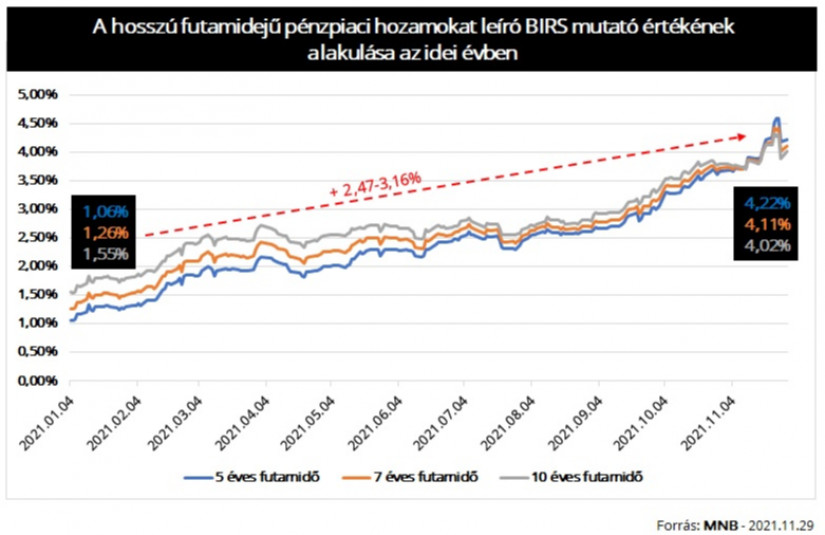

A hitelnyújtás banki forrásköltségeire nincs pontos rálátásunk, éppen ezért a BIRS mutató értékéből indulunk ki, mint ami ezt a leginkább kifejezheti. (A BIRS mutató azt mutatja meg, hogy az egyes bankok milyen kamat mellett lennének hajlandók kölcsönt nyújtani egymásnak hosszú futamidőre.)

Az 5 és 10 éves mutató tükrözi az 5 és 10 éves kamatperiódusú lakáskölcsönök banki kamatköltségét, a 7 éves futamidejű, fix kamatozású személyi hitel forrásköltségét pedig a 7 éves futamidejű BIRS írja le leginkább.

A BIRS mutató értéke év eleje óta jelentős mértékben emelkedett: 2,47-3,16 százalékponttal lett magasabb a BIRS értéke. Ez azt is jelenti, hogy a bankok kamatköltsége is hasonló mértékben emelkedett meg (Ezzel szemben a lakáshiteleknél 0,8-0,9 százalékos kamatemelést lehetett tapasztalni, míg a személyi kölcsönök még olcsóbbá is váltak).

Drágábban lehet a közeljövőben lakáshitelt igényelni?

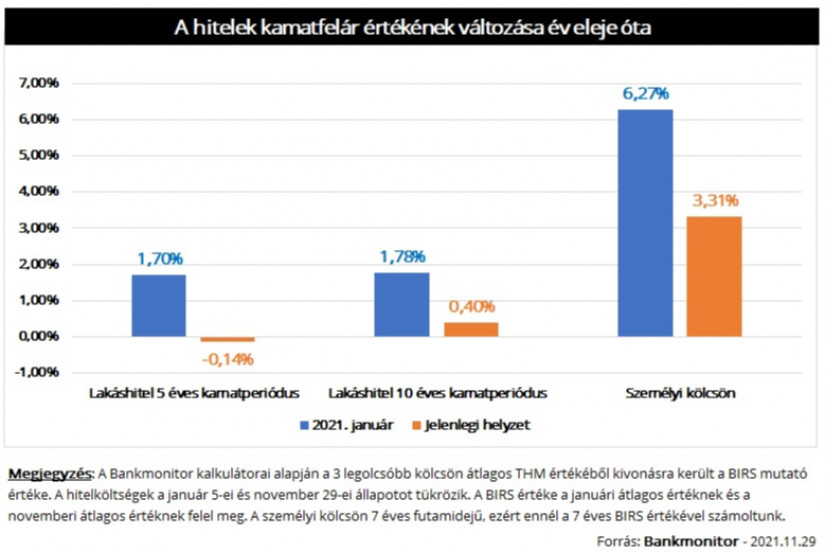

Az egyértelműen látszik, hogy a költségek emelkedése meghaladja a hitelkamatok növekedését. De ez nem jelenti feltétlenül azt, hogy a pénzintézeteknek sürgősen lépniük kellene. Ennek eldöntéséhez érdemes tovább vizsgálódni.

Fontos kérdés például az, hogy a bankok nyeresége hogyan is alakul a jelenlegi viszonyok között. Egy ilyen költségemelkedés mellett is lehetne akár érdemi a pénzintézetek profitja, erre azonban a számok rácáfolnak.

A hiteleken elérhető bruttó nyereség jelentősen lecsökkent. A legnagyobb mértékben a személyi hiteleknél, hisz ott a kamat és a hitelköltségeknek tekintett BIRS mutató értékének a különbsége közel 3 százalékponttal csökkent. Ennek ellenére még érdemi jövedelme keletkezhet a bankoknak ezen a hiteltípuson. (Arról nem szabad természetesen megfeledkezni, hogy ingatlanfedezet nélküli kölcsönről van szó, aminek a kockázata is magasabb.)

A lakáshitelek fenti módon kikalkulált nyeresége viszont gyakorlatilag teljes egészében eltűnt (az 5 éves kamatperiódusú hiteleknél már ténylegesen negatív ez az érték).

Természetesen a bank tényleges nyeresége nem negatív jelenleg. Hiszen a forrásköltségek tényleges nagysága nem ismert (könnyen lehet még korábban lekötött olcsóbb forrása a banknak). Az azonban biztos, hogy ez az állapot hosszú távon nem maradhat fent, mert a pénzintézetek nem fognak veszteség mellett hitelt nyújtani, egy idő után pedig az olcsóbb források el fognak fogyni.

Természetesen a pénzpiaci hozamok is lecsökkenhetnek, erre azonban a közeljövőben igen kicsi az esély. A magas infláció miatt kamatemelési ciklusba kezdett a jegybank, aminek még messze nincs vége. Márpedig az emelkedő irányadó kamatok mellett nem várható érdemi hozamcsökkenés a hosszabb futamidejű pénzpiaci hozamok esetében sem.

Jöhet a 6 százalékos kamat a lakáshiteleknél?

Igen, várhatóan a legnépszerűbb, 10 éves kamatperiódusú kölcsönöket a közeljövőben 6 százalék körüli kamat mellett lehet majd igényelni (jelenleg a legolcsóbb 3 konstrukció átlagos kamata 4,17 százalék). Vagyis az új hiteligénylések esetében 2 százalékot emelkedhet a kamat mértéke a közeljövőben. Ez egy 20 millió forint összegű, 20 éves futamidejű ingatlanhitel esetében 22 ezer forint törlesztőrészlet-emelkedést eredményezne. Emiatt 20 év alatt a teljes visszafizetendő összeg 5,3 millió forinttal megnövekedhet.

Botorság azt gondolni, hogy a személyi hitelekre nem lesz hatása a hozamemelkedésnek. Ennél a konstrukciónál még értelmezhető a bevétele a bankoknak, emiatt a kamatemelés mértéke várhatóan nem lesz olyan jelentős, ráadásul várhatóan a változtatást sem fogják olyan gyorsan végrehajtani a bankok. Ugyanakkor, ha egy százalékkal emelnek csak kamatot a bankok az új személyi kölcsönöknél, akkor egy 3 millió forint összegű, 7 éves futamidejű személyi hitel törlesztőrészlete 1 500 forinttal, a teljes visszafizetendő összeg pedig 350 ezer forinttal emelkedne meg.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 10 millió forintot, 15 éves futamidőre, már 7,21 százalékos THM-el, havi 89 803 forintos törlesztővel fel lehet venni a CIB Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: az Erste Banknál 8,04% a THM, a Raiffeisen Banknál 8,09%; az UniCredit Banknál 8,12%, a K&H Banknál 8,31%, akárcsak az OTP Banknál. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

A változó kamatozású lakáshitelek kamata már decembertől 6 százalék lesz

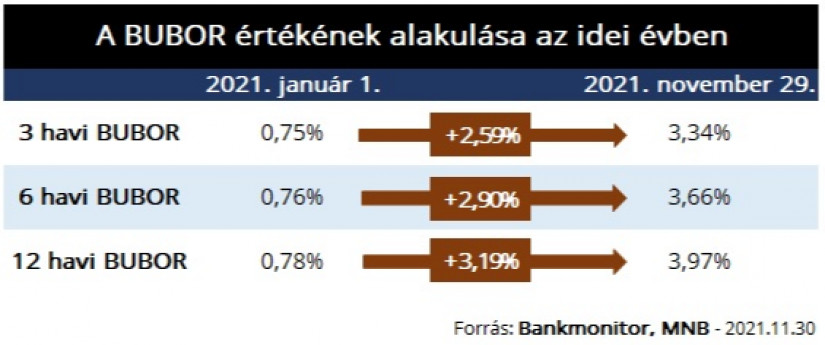

A 6 százalékos lakáshitelkamat egyáltalán nem sci-fi filmekbe illő érték, a változó kamatozású lakáshitelek kamata már ezen a szinten fog mozogni decembertől. (Változó kamatozású az a lakáshitel, melynek kamatát a bank egyoldalúan akár éven belül is módosíthatja.) Ezen kölcsönök kamatára ugyanis a BUBOR mutató értéke gyakorol jelentős hatást. A BUBOR azt mutatja meg, hogy milyen kamaton adnának kölcsönt egymásnak a bankok rövid futamidőre.

Ugyanis ezen ingatlankölcsönök kamata két részből tevődik össze: a BUBOR értékéből és egy kamatfelárból. A legolcsóbb hitelek felára durván 2,0 - 2,5 százalék. Már csak az a kérdés, hogy hogyan alakult a BUBOR értéke az elmúlt időszakban.

A mutató értéke jelentősen megemelkedett az év eleje óta, 3,34-3,97 százalék volt a hitelezés szempontjából lényeges BUBOR értéke 2021. november 29-én. Ez azt jelenti, hogy decembertől ezen hitelek kamata 5,3-6,5 százalék között lesz.

Szerencsére ez a konstrukció nem túl népszerű a hiteligénylést tervezők körében. Vagyis az érdeklődők jó részét nem érinti ez a kamatemelés

- jósolják a Bankmonitor szakértői. Azt viszont hozzáteszik, az már más kérdés, mi a helyzet a már meglévő kölcsönökkel.

A váltózó kamatozású hitellel rendelkezők bajba kerülhetnek

A meglévő hitelállománynak még mindig jelentős része változó kamatozású kölcsön, ez részben annak is köszönhető, hogy a régi devizahiteleket a forintra váltás során 3 havi BUBOR-hoz kötött kölcsönökké alakították át.

Ezen kölcsönök adósai igen gyorsan érzékelni fogják a kamatemelés hatását. Ez esetükben eddig az idei évben 2,5-3 százalék kamatemelést jelentene. Egy 8 millió forint összegű, 12 év hátralévő futamidejű hitel esetében ez a drágulás 10-12 ezer forint törlesztőrészlet-emelkedést jelentene. Ami a hátralévő futamidő alatt 1,4-1,7 millió forinttal növelné meg a teljes visszafizetendő összeget.

Mi a helyzet a többi meglévő kölcsönnel?

A hosszú, 5, 10 éves kamatperiódusú lakáshitelek

A hosszú kamatperiódusú kölcsönök kamatát csak késleltetve érintik a mostani pénzpiaci változások, hiszen ezen hitelek kamata csak kamatfordulókor módosulhat. A kamatperiódus hossza pedig jellemzően 5, 10 év szokott lenni. Például egy 3 éve felvett 10 évig fixált kamatozású kölcsön kamata majd csak 7 év múlva módosulhat, az akkor érvényes piaci környezetnek megfelelően. Vagyis ezen adósok egy jelentős része jelenleg biztonságban van.

Természetesen lehetnek a közeljövőben forduló kölcsönök is, ezen hitelek adósainak érdemes kiemelten figyelnie a piaci helyzetre

- hívják fel a hitelszakértők a figyelmet.

A fix kamatozású kölcsönök

A futamidő végéig fix kamatozású kölcsönök adósainak pedig egyáltalán nem kell aggódnia a kölcsönük kamata miatt, hiszen az nem változhat. Számos lakáshitel jelenleg már ilyen hazánkban, sőt a személyi kölcsönök jelentős részét is jelenleg ilyen feltételekkel lehet igényelni. Vagyis a személyi hitellel rendelkezők is megnyugodhatnak, a kamatemeléstől nem kell tartaniuk.

Felértékelődik a támogatott hitelek szerepe

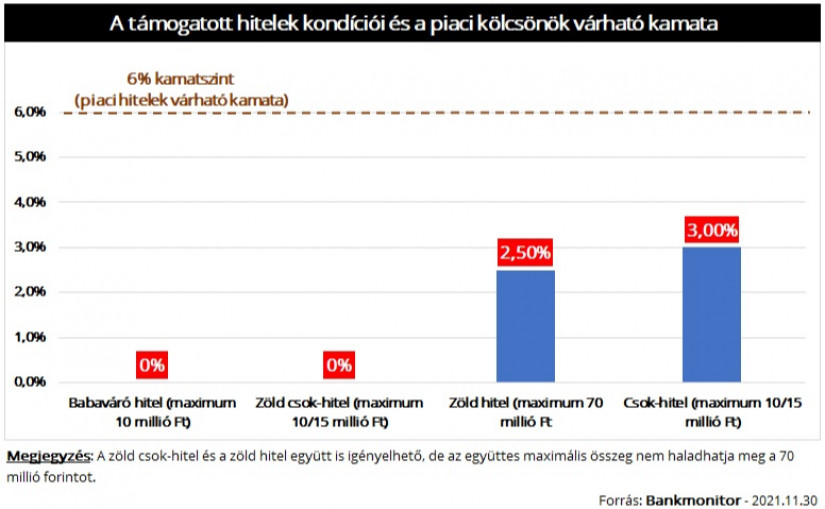

A jelenlegi emelkedő kamatkörnyezetben bizony újra kell értelmezni a kamattámogatott hitelek szerepét is. Az ilyen konstrukcióra jogosultak ugyanis még nagyobb előnyre tehetnek szert azokkal szemben, akik piaci feltételekkel tudnak kölcsönt igényelni.

- A Babaváró hitel ideális lehet minden gyermeket tervező fiatal pár számára. A Babaváró ugyanis kamatmentes a futamidő első 5 évében, sőt ez a kedvezmény végig megmarad, ha ezen időszakon belül gyermeke születik a párnak. A további gyerekek érkezésével pedig újabb kedvezmények nyerhetők el.

- A csok-hitel remek megoldás lehet azon családok számára, amelyek legalább 2 gyermek után igénybe vennék a csok támogatást. A hitel kamata futamidő végéig fix 3 százalék, a kölcsön maximális összege alapesetben 10 millió forint lehet (ha pedig legalább 3 gyermekre venné igénybe a család a családi otthonteremtési kedvezményt, akkor a maximális hitelösszeg már 15 millió forint lehet).

- A Zöld hitel az energiahatékony, újépítésű lakás vásárlását, vagy építését tervezők számára lehet optimális megoldás. A kölcsön kamata ugyanis fixen 2,5 százalék, a maximális hitelösszeg pedig 70 millió forint. Sőt ezt a konstrukciót lehet a csok-hitellel is kombinálni, ebben az esetben a zöld hitelből 10/15 millió forint akár kamatmentes is lehet.

Összegzés

- A pénzpiaci hozamok jelentősen emelkedtek az idei évben: A BIRS és a BUBOR mutató értéke 2,5-3 százalékkal emelkedett idén. Márpedig ezen mutatók jelentősen befolyásolják a banki hitelek kamatát.

- Az új lakáshitelek kamata ehhez képest kisebb mértékben 0,8-0,9 százalékponttal emelkedett. Míg a személyi kölcsönt jelenleg még olcsóbban is lehet igényelni, mint év elején.

- A meglévő kölcsönök esetében a változó kamatozású hitellel rendelkezők aggódhatnak, ezen hitelek kamatába ugyanis automatikusan beépül a BUBOR mutató értékének változása. A meglévő, fix kamatozású és hosszú kamatperiódusú kölcsönnel rendelkezők jelentős részének azonban nem kell aggódnia. (Kivéve azokat, akiknek a közeljövőben lesz kamatfordulója.)

- A Bankmonitor elemzői azt várják, hogy a közeljövőben jelentősen, 6 százalék körüli értékre emelkednek az új, 10 éves kamatperiódusú lakáshitelek kamata. De a személyi kölcsönöknél is várható korrekció, ez viszont várhatóan később és kisebb mértékben fog bekövetkezni.

- A kamatemelési ciklusnak pedig még koránt sincs vége, éppen ezért az elkövetkező hónapokban a pénzpiaci hozamok tovább emelkedhetnek, ami nagy valószínűséggel hatással lesz a hitelkamatokra is.

Aki hitelt szeretne felvenni, annak érdemes sietnie és még kedvező feltételekkel megigényelnie kölcsönét. Természetesen emiatt a lakás kiválasztását például nem érdemes elkapkodni, de ha már kinézték a megálmodott új otthont, akkor érdemes felgyorsítani a folyamatot - javasolják a Bankmonitor szakértői, és zárásként azt is hozzátették:

A meglévő változó kamatozású hitellel rendelkezőknek pedig érdemes lehet kiváltani kölcsönüket, vagyis egy másik, új hitelből kifizetni azt. Ezzel lényegesen lecsökkenthető a kamatemelkedés kockázata, ráadásul a jelenlegi piaci helyzetben ezért a biztonságért cserébe nem is kellene magasabb kamatot, törlesztőrészletet fizetni.

Hadtörténeti kuriózum lehet az a 120 darab színes, jó minőségben retusált és digitalizált, publikálás előtt álló felvétel, amely 45 év lappangás után került elő.

Az egyik legígéretesebb hazai technológiai startup által most piacra dobott okos gyűrű lehetővé teszi, hogy egyetlen érintéssel bármilyen infót megosszunk magunkról új ismerősünkkel.

Rekord gyorsasággal fogytak el a jegyek arra 400 fősre tervezett, fiataloknak szóló kapcsolatépítő és önfejlesztő rendezvényre, amelynél a szervezők a közösségi finanszírozás modelljével toboroztak.

Az első hazai közösségi piactéren sikeresen célba ért egy mézes kampány, amelyben a vásárlás mellett egy hartai termelő kaptárait is örökbe lehetett fogadni.

-

Erre most még kevesen gondolnak, amikor hitelt vesznek fel

Fáy Zsolttal, a MagNet Bank elnökével beszélgettünk.

-

Videó: bejutottunk a SPAR üzemébe, ahol évi 20 millió kg húst dolgoznak fel

Jelenleg több mint 360 ember dolgozik az üzemben.

-

Élethelyzetek, amiben kivédhető az anyagi kockázat (x)

Az elmúlt években különösen sok elbizonytalanító körülménnyel kellett szembenéznünk.

- Szánthó Miklós: a békepárti és szuverenista erők összehozása a cél

- A vásárlók indítottak terheléses "támadást" a FoxPost automatái ellen

- Sötét jövőképet fest az IMF a világgazdaságról

- Orbán Viktor: „Alexandra jól halad”

- Új ruhába öltöztetik Szoboszlai Dominikot, és nem is kevésért

- Június közepétől fizet osztalékot a részvényeseinek az Opus

GEN Z Fest 2024

Retail Day 2024