Cseppet sem jó hír a hitelpiacnak: egekben az inflációs várakozás

További Pénz beszél cikkek

-

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer - Elon Musk megint nagyot mondott, de most senki sem nevet rajta

- Mi az igazság a hazai közbeszerzésekkel kapcsolatban?

- A csapból is az akkumulátorgyár folyik, de a lényegről senki sem beszél

- Már látni, hogyan győzheti le az energiaválságot a digitalizáció

A blogról

Éveken át minden rendben volt, ám az infláció novemberben másfél évtizedes csúcsra gyorsult. Ezt azt jelentette, hogy 7,4 százalékkal voltak magasabbak az árak, mint egy évvel korábban. Majd decemberben ugyanott maradt, azaz nem jött lassulás. Mindez a fő inflációs mutatóra vonatkozott, ez már önmagában nem túl jó hír, de van még további két tényező, amely kedvezőtlen helyzetre utal.

Már nem szezonális a drágulás

Az egyik, hogy aggasztóbban alakult az úgynevezett maginfláció, amit más néven alapinflációs mutatónak nevezünk. Ez az egyszeri hatások és változékony termékeknél bekövetkező változások nélküli áremelkedést mutatja.

Éppen ezért a maginflációs mutatóban nem szerepelnek

- a nem feldolgozott élelmiszerek,

- a háztartási energia,

- az üzemanyagok,

- a társadalombiztosítás által támogatott gyógyszerek,

- a hatósági áras szolgáltatások,

- és a saját tulajdonú lakásszolgáltatás árának változása.

A szakértők szerint a maginfláció pontosabb képet ad az alapinflációs trendekről.

A maginfláció decemberben 6,4 százalékos volt, ami jelentős, 1,1 százalékpontos emelkedést jelentett novemberhez képest. A problémát jelzi, hogy a Magyar Nemzeti Bank a január 25-én végrehajtott alapkamat-emeléshez fűzött kommentárjában közölte: a maginfláció gyors emelkedése a tartós inflációs hatások erősödését jelzi. Ez leegyszerűsítve a következőt jelenti: bár tavaly még arra lehetett számítani, hogy az infláció csak átmenetileg szökik a magasba, és idén már megkezdődhet a lassulás, ám ez most kitolódik.

A tavaly elindított jegybanki kamatemelési ciklus – amely a hiteleket is drágítja – egyik fő célja az, hogy elejét vegye a tartós inflációs nyomásnak. A mostani kilátások szerint egyelőre nem indult meg a lassulás. Sőt, a maginflációnál emelkedőn maradhat.

Előrehozták a drágítást?

„A következő hónapokban az infláció és a maginfláció eltérő irányú mozgása várható. Az infláció decemberben megközelíthette tetőpontját, ugyanakkor a korábban várthoz képest kitolódhat a ráta csökkenésének megindulása. Eközben a maginfláció a következő hónapokban tovább emelkedik” – írta a Monetáris Tanács a kamatemelésről szóló kommentárjában.

Virág Barnabás, az MNB alelnöke szerint egyelőre nem dönthető el, hogy a tavaly év végi árdrágulás az előrehozott áremelkedéseknek köszönhető-e, mert akkor kicsit nyugodtabban nézhetünk a jövőbe. Ha viszont az év elején is folytatódik a drágulás – erről február közepén kapunk információt a Központi Statisztikai Hivataltól (KSH) –, akkor az infláció tetőzése bizony elhúzódhat. Az év eleji átárazások mértéke így mind az infláció, mind a maginfláció idei évi dinamikájában meghatározó lesz.

A lakosság egy része 9 százalékos pénzromlást vár

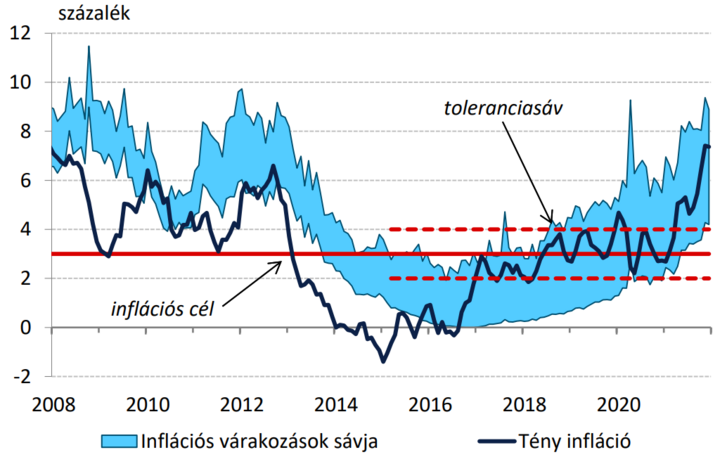

A maginfláció aggasztó alakulása mellett van a másik, az inflációs helyzetről szóló, de ritkábban emlegetett mutató, amely a lakossági inflációs várakozásokról szól. Valójában nem egy konkrét szám, hanem egy sáv mutatja meg, hogy milyen mértékű drágulásra számít a lakosság.

Jól látható, hogy még a legoptimistább lakossági várakozások is 4 százaléknál komolyabb pénzromlással számolnak, márpedig ez az árstabilitási szintet jelentő 3 százalékos ±1 százalékpontos jegybanki célsáv felett van. A legpesszimistább várakozások pedig a 9 százalék körüli inflációt sem tartják kizárnak – ilyen mértékű drágulást legutóbb 2008-ban, az elmélyülő válság után vártak a magyarok, majd ezt követően 2012-ben és 2013-ban voltak ennyire pesszimisták. Akkor egyébként az infláció 6-7 százalékos volt. A lakosság inflációs várakozása egyébként 2018 óta fokozatos emelkedést mutat, ám a korábbi hónapokban ezeknek nem adott annyira erős támaszt a hivatalos adat, mint az elmúlt 2 hónapban.

Az infláció a koronavírusnál is nagyobb mumus

A lakosság inflációs félelme már a koronavírusnál is jobban meghatározza a mindennapokat. Az Ipsos évtizedes múltra visszatekintő, havonta 20 ezer főt megkérdező felmérése szerint miközben a világban az omikron-variáns okozza a legnagyobb félelmet, és a válaszadók 35 százaléka tart a pandémia újraéledésétől, addig

Magyarországon a pénzromlástól való félelem (26%) megelőzi a járványfenyegetettséget (23%).

Tegyük hozzá, hogy nálunk a legnagyobb félelmek a korrupcióval (48%), a szegénységgel és egyenlőtlenséggel kapcsolatos aggályokhoz (38%) kapcsolódnak – bár ez utóbbinak bizonyosan van inflációs hatása.

Önbeteljesítő várakozások

A lakosság inflációs megérzései persze rendszerint jóval magasabbak, mint a valóság – erre jó példa, hogy az OTP Öngondoskodási Index felmérésekor még akkor is 6 százalékra tették a megkérdezettek az infláció mértékét, amikor egyébként hivatalosan nem is emelkedtek az árak. Ettől függetlenül nem lehet egy vállvonással elmenni a várakozások mellett, mert azoknak önbeteljesítő hatásuk lehet. Az elmúlt hónapok áremelkedése kapcsán már megfigyelhető volt az, hogy hónapról hónapra egyre több áru és szolgáltatás árát emelték meg a gyártók, szolgáltatók, így gördült egyre inkább előre a pénzromlás. Amíg a várakozások magasak lesznek, nehezebb lesz visszafogni az árazó ceruzákat.

Ha az infláció letörése nem sikerül, a jegybank nem állhat le a kamatemeléssel. A héten 10 éve nem látott mértékű, 50 bázispontos kamatemelést hajtott végre az MNB, ráadásul szavaik szerint a cél az, hogy az így 2,9 százalékos alapkamat és a jelenleg irányadónak tekintett és 4,3 százalékon álló egyhetes betét kamatát az első félév végére összefésüljék. S ezt ilyen inflációs várakozások mellett bizonyosan nem az irányadó kamatszint csökkentésével tervezik elérni.

Érdemes sietni az új kölcsönnel, hitelkiváltással

Ez pedig nem sok jót ígér a hitelpiacnak. A money.hu adatai szerint míg október végén használt lakásra 20 éves futamidőre felvett 20 milliós hitel esetében 10 éves fixálás mellett a 4 legjobb ajánlat 4 százalék alatti kamattal kecsegtette az ügyfeleket, addig mostanra már 4,5 százalék alatt nem kap kölcsönt egyetlen ügyfél sem. A kamatok drágulása ráadásul gyorsulhat is a következő hetekben, miután a bankok számos ajánlata ma már alig tartalmaz bármilyen kamatfelárt a pénzpiacon elérhető bankközi kamatokhoz képest. Ez pedig sokáig nem tartható fenn így. Annak viszont, aki új hitelt szeretne, vagy épp a korábbi, változó kamatozású hitelét cserélné olcsóbb fix kamatozásúra, most pont érdemes sietnie, hiszen a kamatok napról napra emelkednek – és ez így lesz még legalább egy fél évig.

Rovataink a Facebookon