Mennyit nyertek a devizahitelesek a forintosítással

- 326 forint az euró, 378-ig drágult a svájci frank

- Nagyon fog fájni az autóhiteleseknek

- Tovább zuhan a forint

- Most a lengyelek szívnak nagyon a frank miatt

- Hatalmasat bukott az OTP alapja

- Pár devizahiteles mégis nagyon megszívja

- Orbánnak most óriási mázlija volt

- A svájci luxuscikkgyártók jártak a legrosszabbul

- A romániai OTP menti a saját devizásait

További Pénz beszél cikkek

-

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer - Elon Musk megint nagyot mondott, de most senki sem nevet rajta

- Mi az igazság a hazai közbeszerzésekkel kapcsolatban?

- A csapból is az akkumulátorgyár folyik, de a lényegről senki sem beszél

- Már látni, hogyan győzheti le az energiaválságot a digitalizáció

A blogról

Az Országgyűlés 2014. november 25-én elfogadta a 2014. évi LXXVII. törvényt az „egyes fogyasztói kölcsönszerződések devizanemének módosulásával és a kamatszabályokkal kapcsolatos kérdések rendezéséről”, ezzel az arra jogosult magánszemélyek jelzálog-fedezetű devizaalapú és devizahiteleiket 2015. január 1-jétől már fix árfolyamon törlesztik, majd ezek a hitelek 2015. február 1-jén minden szempontból forinthitellé alakulnak. A forintosítás svájcifrank-hitelek esetében 256,5 HUF/CHF, eurónál 309 HUF/EUR, a japán jen esetében pedig 2,16 HUF/JPY árfolyamon történik.

A konverziós árfolyamszintek megfeleltek a bejelentéskori piaci árfolyamoknak, vagyis az elszámolással és a tisztességes kamatszint visszaállításával ellentétben a forintosítás aktusa önmagában és azonnal nem csökkentette az adósok terhét.

Az elmúlt napok eseményei azonban kézzelfoghatóvá tették, hogy az árfolyamkockázat, ami ezzel a lépéssel kikerült sok háztartás mérlegéből, nem pusztán egy absztrakt közgazdasági-pénzügyi fogalom, hanem egy valós fenyegetés.

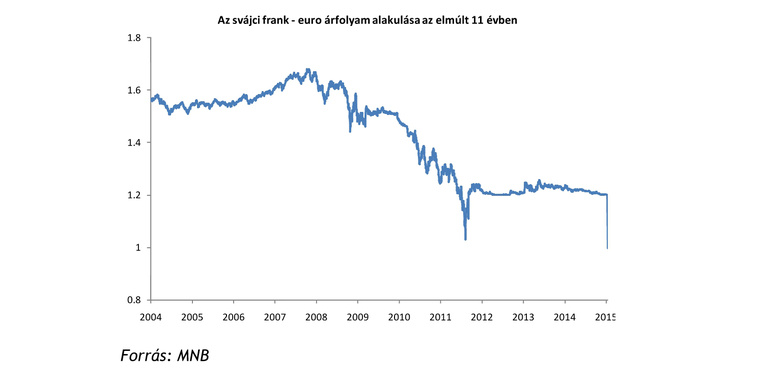

A svájci jegybank azon döntése nyomán, miszerint a frank árfolyamát már nem védik a felértékelődés ellen, devizájuk egy nap alatt jelentős mértékben, közel 15 százalékkal értékelődött fel az euróval szemben, a svájci frank forintárfolyama pedig 266-ról 316-ra emelkedett. Realizálódott egy olyan kockázat, ami családok százezreinek okozna jelentős jövedelemkiesést, ha törlesztőrészletük árfolyama nem lenne rögzítve.

A forintosítás 500 ezer hitelszerződést érint, amelyek teljes állománya 2014 végén mintegy 3500 milliárd forintot tett ki. Egy átlagos, teljesítő jelzálogadós havi törlesztőrészlete a devizahiteles probléma rendezése előtt 78 ezer forint volt, ami az elszámolás és a fair bankrendszer szabályozás következtében 25-30 százalékkal, vagyis több mint 20 ezer forinttal csökken.

A forint árfolyamának leértékelődése azonban néhány nap alatt eltüntethette volna a törlesztési teher legalább felét;

Másképp fogalmazva: a forintosítás miatt ennyit nyernek havonta az érintett háztartások, ha a frank felértékelődése tartós marad.

Ráadásul, míg a forintosítás okozta nyereség (pontosabban az elmaradt árfolyamveszteség) ugyanolyan arányban érint minden adóst, az elszámolás és a tisztességes kamat visszaállítása különbözőképpen, a hitelszerződések eltérő karakterisztikái miatt. A teljesítő adósok közel egyharmadánál például egy, a január 15-ihez hasonló gyengülés nagyobb mértékben emeli a törlesztőrészletet, mint ahogy az utóbb említett két intézkedés csökkenti, vagyis a forintosítás nélkül összességében romlott volna jövedelmi helyzetük.

A törlesztőrészletek emelkedése a lakossági fogyasztás csökkenését, a gazdasági növekedés lassulását eredményezte volna. Számításaink szerint 2015-ben 0,4-0,6 százalékkal lenne alacsonyabb a fogyasztás bővülése, és 0,1-0,2 százalékkal a GDP-növekedés a jövedelmi hatáson keresztül. A teljes hatás ennek akár a többszöröse is lehet, ha figyelembe vesszük, hogy a svájci frankkal szembeni forintgyengülés a pénzügyi közvetítőrendszer stabilitására is kihatott volna, ami alacsonyabb hitelezési aktivitásban, így még lassabb gazdasági növekedésben csapódott volna le.

A cégek átlagosan 13 milliót nyertek

Természetesen a lakossági devizahitel-állomány kisebb részét kitevő euró- és japánjen-hiteleket közvetlenül nem érintette a svájci jegybank lépése, csak a forintnak a decemberi és január eleji kisebb mértékű gyengülése, azonban az elmúlt napok (és évek) történései mindenki számára tanulságul szolgálhatnak arra vonatkozóan, hogy nem érdemes az árfolyamkockázattal együtt élni, nem érdemes arra számítani, hogy az árfolyam leértékelődését majd egy hasonló mértékű erősödés követi, és vissza lehet nyerni a korábbi veszteségeket.

Vélhetően ez a gondolat motiválta azt a 675 kis- és középvállalkozást is, akik élve a növekedési hitelprogram kedvező kamatkondíciójával, svájcifrank-hitelüket forintban denominált növekedési hitellel váltották ki. Ha ezt nem tették volna, adósságuk most átlagosan 13 millió forinttal emelkedett volna néhány óra leforgása alatt.

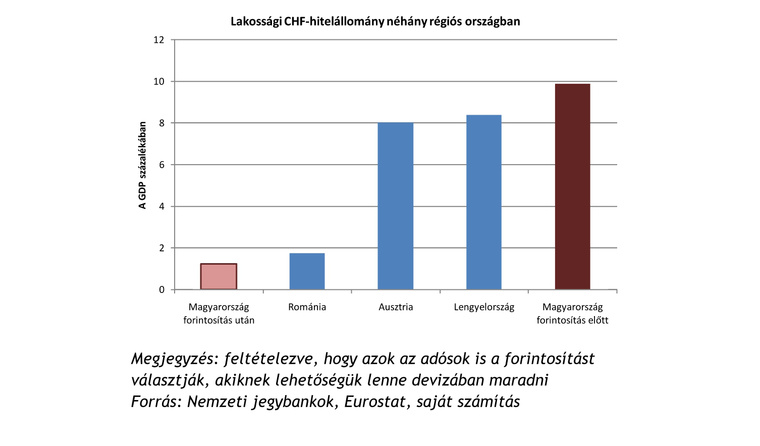

A jelzáloghitelek konverziójával számottevően csökkent a magyar gazdaság sérülékenysége, és nemzetközi összehasonlításban már egyáltalán nem számít magasnak a vállalatok és a lakosság CHF-hitelállománya. Számos közeli országban ezzel szemben továbbra is jelentős svájcifrank-kitettség van a magánszektor mérlegében. Ausztriában és Lengyelországban például a frank erősödése a GDP 1-2 százalékával emelheti a lakosság abban denominált hitelállományát.

Most nem mi vagyunk a problémás gazdaság

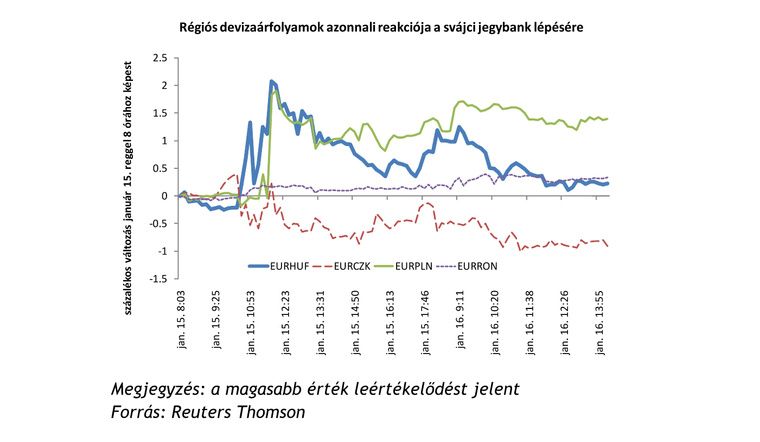

A svájci jegybank lépésére adott piaci reakciókból is egyértelműen kiderült, hogy svájcifrank-kitettség szempontjából már nem hazánkat tekintik a régió problémás országának.

A befektetési banki elemzések kiemelték (és a Bloomberg is egy cikkében), hogy a magyar pénzügyi rendszer sérülékenysége korlátozott mértékű, és inkább a lengyelországi kockázatokat hangsúlyozták.

Ezzel az értékeléssel állnak összhangban a régiós devizák euróval szembeni árfolyammozgásai is: noha a svájci jegybank bejelentését követően a kereskedők – vélhetően reflexből – először a forintot kezdték eladni, másfél órával később már a złoty is hasonló sorsra jutott, és míg a forint másnapra gyakorlatilag visszaerősödött az euróhoz képest, a złoty leértékelődése tartósabbnak bizonyult.

Az elmúlt napok pénzügyi piaci eseményei tehát arra is rávilágítanak, hogy a devizakitettség nemcsak a közvetlenül érintett háztartásoknak, hanem a gazdaság egészének jelenthet problémát, a devizahitelek kivezetéséből ennek megfelelően minden magyar háztartás profitálhat.

Jobb nem is belegondolni abba, hogyan gyűrűztek volna be a január 15-i események a hazai pénzügyi piacokra, ha a forintosítás nem történt volna meg – elég, ha csak a 2009 eleji és a 2011 végi eseményekre utalunk vissza.

Az árfolyam gyengülése minden bizonnyal nem állt volna meg ezen a szinten, és a devizapiaci sokk átterjedt volna a többi pénzügyi piacra is, vagyis

- egyrészt az egykori svájcifrank-adósok valójában még nagyobb veszteségtől menekültek meg, mint az a korábban bemutatott számításokból következik,

- másrészt pedig a hazai pénzügyi rendszer, a reálgazdaság, és ezen keresztül minden magyar háztartás megspórolt magának egy újabb miniválságot annak összes következményével együtt.

Rovataink a Facebookon