Tényleg az állami beruházások pörgetik majd fel a gazdaságot?

További Pénz beszél cikkek

-

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer - Elon Musk megint nagyot mondott, de most senki sem nevet rajta

- Mi az igazság a hazai közbeszerzésekkel kapcsolatban?

- A csapból is az akkumulátorgyár folyik, de a lényegről senki sem beszél

- Már látni, hogyan győzheti le az energiaválságot a digitalizáció

A blogról

Manapság nagyon könnyű olyan cikkbe botlani a világban, ami a fiskális stimulust várja/élteti/ünnepli. Tudok olyat is, ami a jelenséget (a várható amerikai fiskális stimulust) „prezident” Trump „pozitív hozadékának” tekinti. Jegybankok egyenesen csak akkor hajlandók lemondani a pusztító, hozammegsemmisítő politikájukról, ha a kormányok kezébe tehetik át a stafétát. A piacok is már kifejezetten árazzák, elnézve a kilövő hozamokat, szóval a fejlett világ fiskális lázban ég.

Tehát eddig a jegybankok stimuláltak kötvényeket vásárolva, ezáltal pénzt pumpálva a gazdaságba (értsd: a tőkepiacokra) és alacsonyan tartva a hozamokat, mostantól pedig a kormányok vegyenek fel hitelt (ha már alacsonyak a kamatok) és költsék el minél hasznosabban. Ez utóbbival foglalkoznék egy kicsit, megpróbálva minél inkább kerülgetni a mantrát, hogy ami állami, az rossz. Tartok tőle, csekély sikerrel.

De hiszen utakat, hidakat csak állam épít(het), mivel a megtérülésük csak össztársadalmi szinten mérhető – jöhetne az érv az állami beruházások mellett. Pedig ez inkább ellene szól: ha az Egyesült Államok az elmúlt évtizedekben azért nem jutott gazdaságilag megtérülő infrastruktúrához, mert azt csak az állam „építheti” (gondoljunk a monetizálási nehézségekre: „az út használója fizessen” elvnek politikai hátrányai vannak), az még egy ok e struktúra újragondolására.

Nézzük néhány formáját a kormányzati stimulusnak. Az egyik, hogy pénzt juttatnak a lakosságnak. Ennek különböző módjai vannak a helikopterpénztől az adókedvezményig, közös bennük, hogy valamennyire fel fogják pörgetni a fogyasztást. Ez azonban inkább csak rövid távú stimulus, ami a vállalati profitokban fog meglátszani, ami vagy továbbcsepeg, vagy nem. Tartós gazdasági növekedést eredményező új beruházáshoz esetleg akkor vezethet, ha a cégek úgy látják, hogy a keresletbővülés elég tekintélyes és tartós ahhoz, hogy kapacitásbővítéssel alkalmazkodjanak.

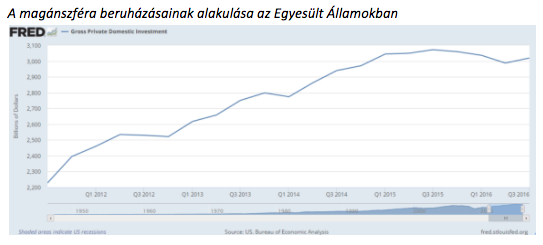

Egy másik forma, ami a fogyasztást kevésbé érinti közvetlenül és inkább beruházás (tehát lassan, a bizonytalan jövőben megtérülő) jellege van, az a klasszikus, Trump érkezésétől is leginkább várt infrastruktúra-fejlesztés – utak, hidak építése. Alapvetően furcsa elképzelés, hogy amikor a privát szféra a válságból való kilábalás lendületének elvesztése, 2015 eleje óta „nem talál” olyan területet, ahova nagyon érdemes lenne megtérülési szempontból pénzt fektetni, akkor majd jön az állam és megtalálja ezeket a lehetőségeket. Ami talán még furcsább, hogy elméletileg akár össze is jöhetne.

Mike Munger, amerikai közgazdász professzornak van egy témába vágó, kiváló analógiája, az ún. Unikornis kormányzás. Rájött, hogy az állami szerepvállalást méltató ismerősei közül sokan egyfajta unikornisra gondolnak ilyenkor. Egy kiváló, tökéletes háziállatról, ami sajnos mesebeli. Ezért ezen ismerőseinek a következőt szokta javallni:

– Írják le, mit és hogyan csinálna jobban az állam.

– Utána menjenek át a szövegen és az „állam” szavakat cseréljék ki a megfelelő politikuséra.

– És most gondolkozzanak el újra az állításukon.

Itt egy szemléletes példa tőle. Az eredeti mondat: „Az állam szabályozza a nagyteljesítményű elektromos autók piacát!”

A javított mondat pedig: „Detroit és egyéb, belsőégésű motorokat gyártó területek képviselői szabályozzák a Tesla Motors-t!”

Tegyük fel, hogy egy vállalat projekt döntéshozójának fejében az elvárt megtérülés két alkotóelemből áll össze. Egy, a hozamkörnyezettől függő részből, azaz a forrásköltségből, valamint egy kockázati felárból, ami nem csak az üzleti kockázatokat jelenti, hanem például szabályozóit is. Ha megvan annak az esélye, hogy az éppen termőre forduló beruházásodat az állam egy jogalkotói huszárvágással valamilyen formában átvezényli más zsebébe, akkor lehetnek akármilyen alacsonyak a kötvényhozamok, ezt a kockázatot csak viszonylag magas megtérülés ellentételezi.

Viszont ez a hozamelvárás az állami beruházásoknál nem áll fenn. Egyrészt, mert „más pénzét” könnyebben kockáztatja az ember, másrészt mert a szabályozói kockázat ebben az esetben nem létezik. Tehát mondhatjuk, hogy az állam a beruházási versenyben egyfajta előnyből indul. Minél volatilisabb a szabályozói környezet, annál nagyobból.

Kollégáim még egy előnyt beleköveteltek a cikkbe, én meg meghajlok az akaratuk előtt: szerintük a privát szektor „beragadt” a magas hozamok világában és hiába kap negatív kamatot a bankbetétjére, egy 5 százalékos megtérülésű projektért továbbra sem hajlandó lehajolni. A feljebb taglalt kockázati felár pedig ezt nem magyarázza teljesen.

Lehet tehát okokat találni, miért lehetne örülni annak, ha a (mint mindig: jövőbeli) adófizetők pénzét elkezdi az állam olyan beruházásokra költeni, amelyeket a privát szektor valamiért nem hozott létre. A negatív oldalát ugyan már érintettem, de azért álljon itt sommásan: az a projekt, ami magán (azaz saját) pénzből x dollárból jön létre, az állami (azaz nem saját) pénzből y dollárból fog és egészen biztosak lehetünk benne, hogy y nagyobb mint x. Földrajzilag eltérő mértékben.

Hogy a legkézenfekvőbb ellenvetéssel zárjak: ugyanúgy, ahogy a monetáris lazítással járó zéró kamatok nem hozták el a Kánaánt a világnak, úgy a befektetőként hirtelen megtáltosodó állam képe is nehezen megy a fejembe. És ha mégis összejön, akkor persze logikailag rögtön következik a kérdés: vajon mit csináltak eddig ezek az adminisztrációban rejtőzködő Warren Buffettek? Miért üldögélnek az adófizetők pénzén, ahelyett, hogy a gazdaságban fialtatnák azt mindenki gyarapodására? Miért nincs már régen itt az a Kánaán?

Rovataink a Facebookon